投资者对油价“微笑曲线”的心态表现出过度乐观和投机倾向,过分依赖OPEC+的干预能力,同时对地缘政治和供需基本面的复杂性认识不足。这种心态可能导致交易员低估市场风险,尤其是在全球供应过剩和需求疲软的背景下。

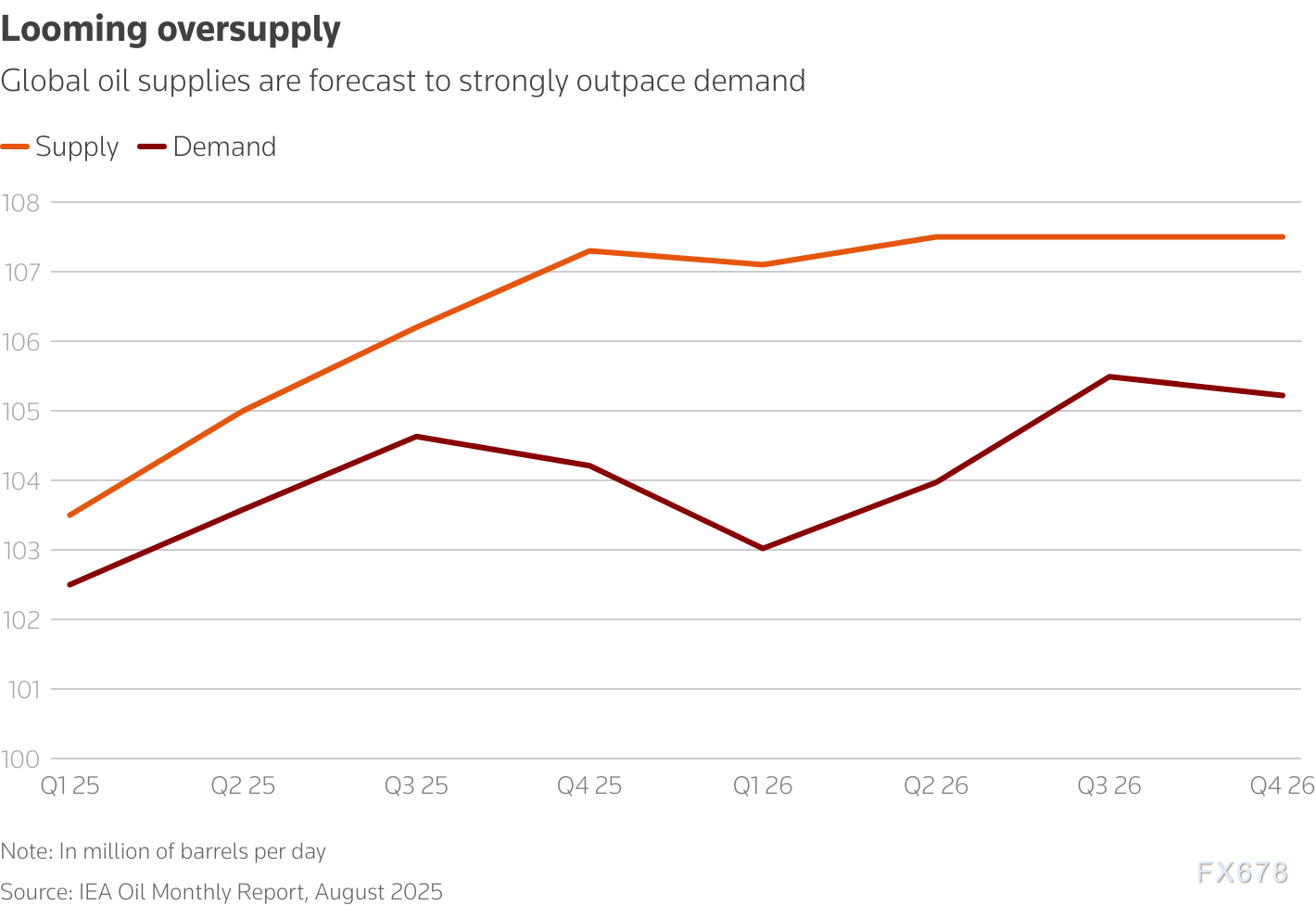

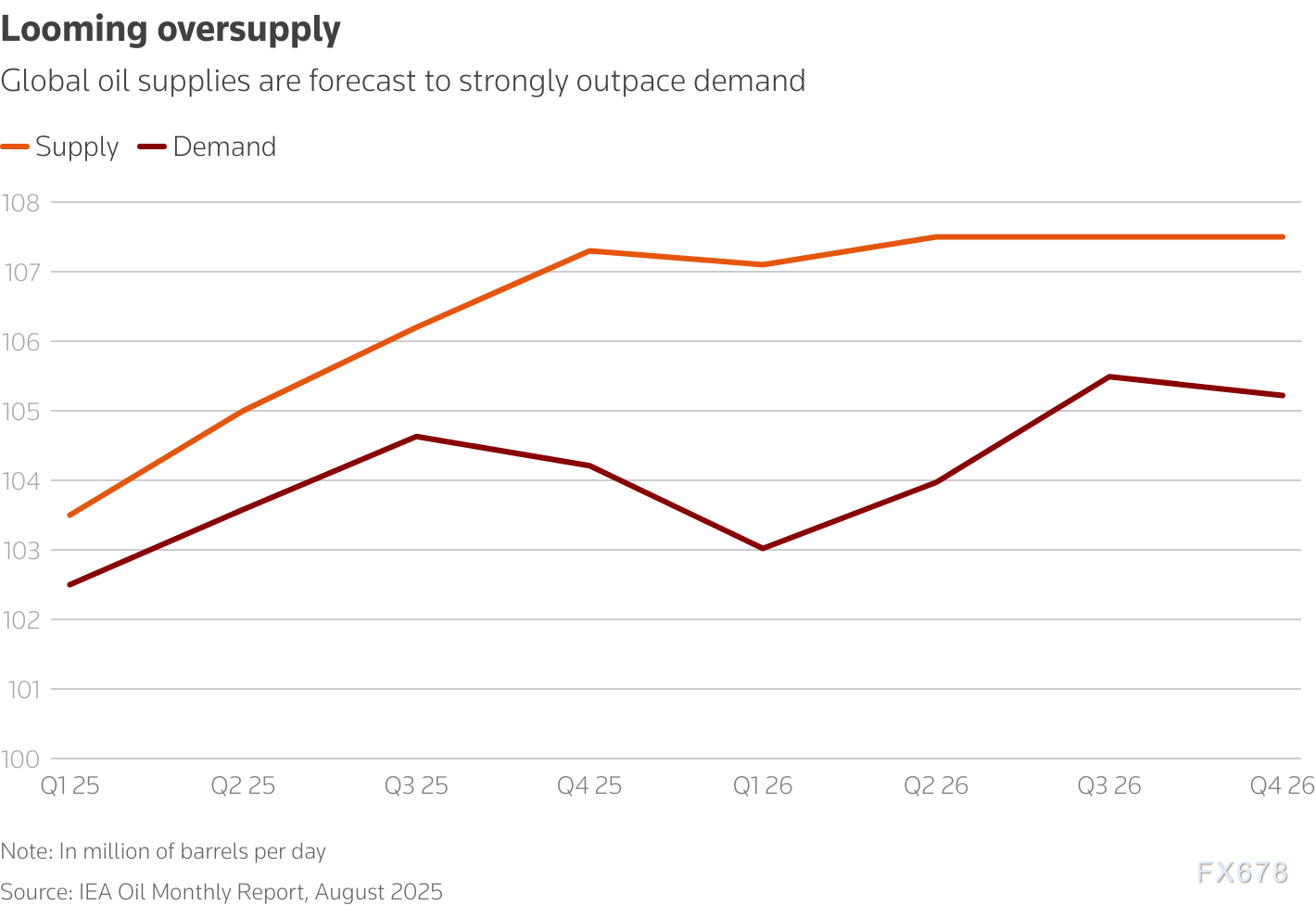

主要能源预测机构此前预测,未来数月乃至2026年石油供应将远超需求。

国际能源署(IEA)预测,2025年全球石油产量将增加250万桶/日,达到1.055亿桶/日;2026年将再增加190万桶/日,其中2026年第一季度预计激增410万桶/日。美国能源信息署(EIA)同样预计,今年和明年原油库存将大幅增加。与此同时,预计今年全球石油消费量仅为1.0374亿桶/日,明年为1.0444亿桶/日。

对此,布伦特原油现货价格已有所走软:从7月30日的每桶73美元以上,跌至本周的略低于66美元,这也反映出北半球夏季石油需求的减弱。

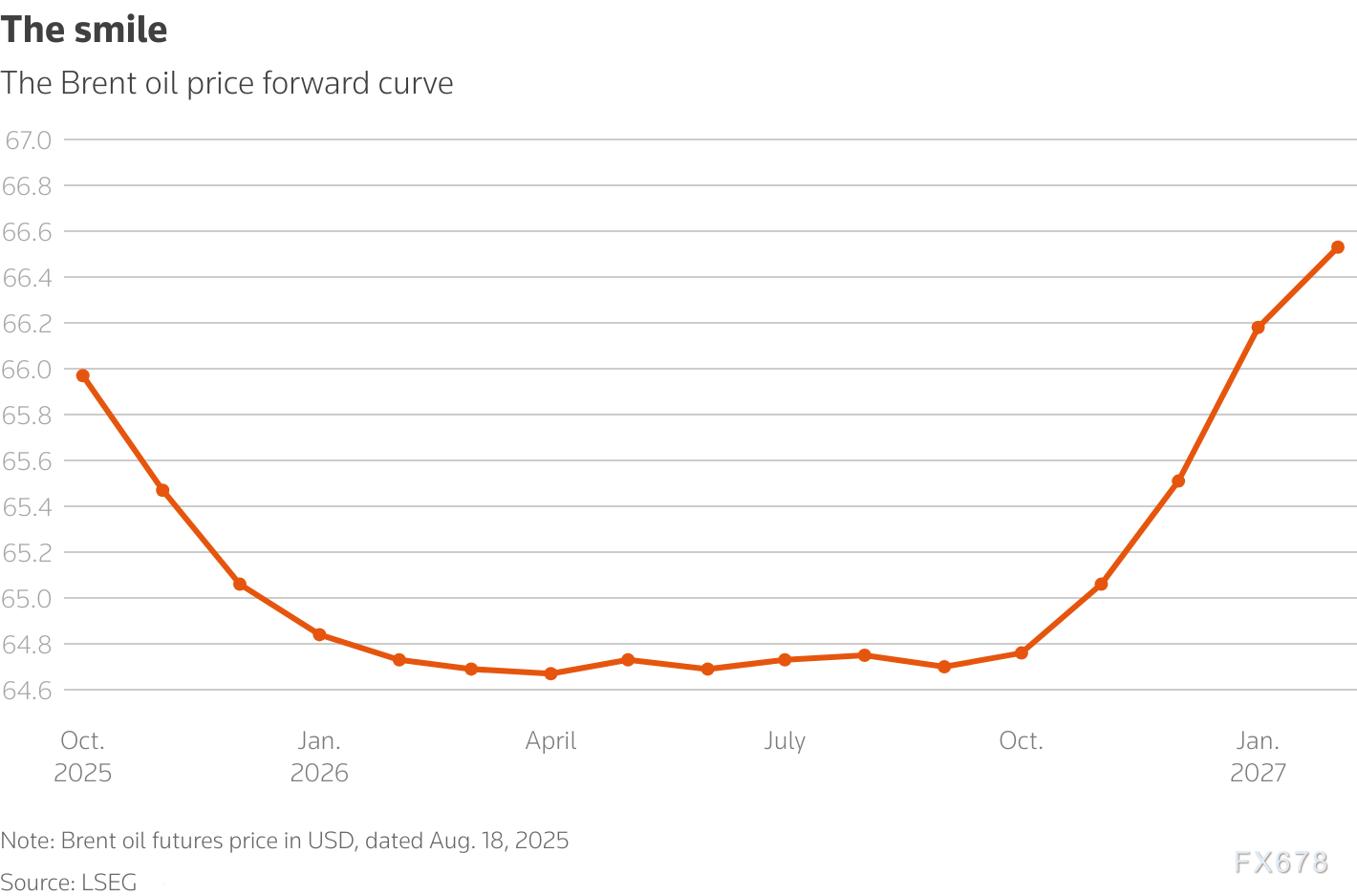

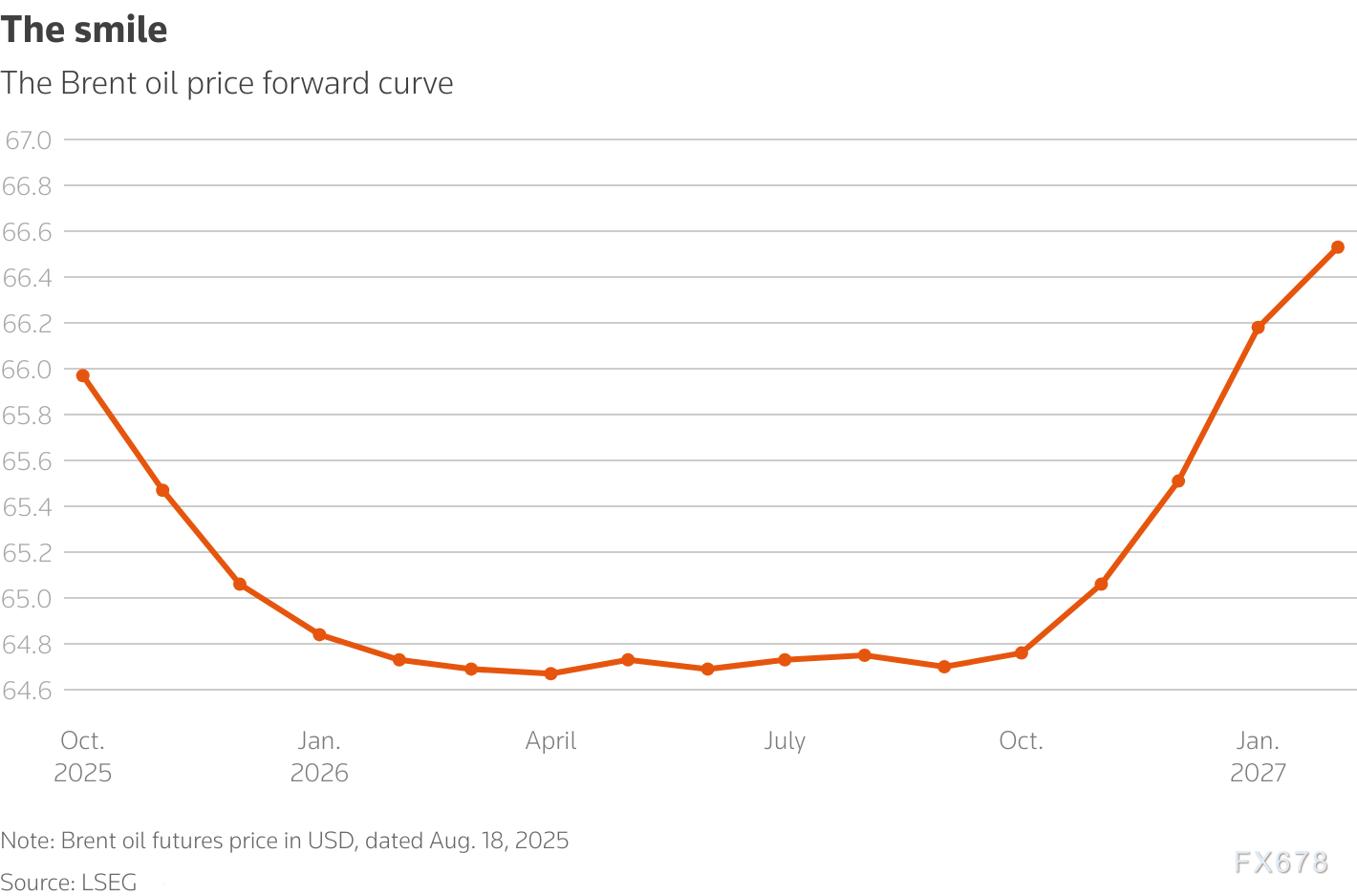

但原油期货曲线的远期端却呈现出另一番景象。

远期“微笑”曲线

与其他大宗商品市场类似,石油市场参与者可购买未来数月或数年交割的期货合约,让产油商、炼油厂、消费商和投机者既能对冲风险,也能对价格走势下注。

远期曲线反映了这些预期,主要分为两种形态:

现货溢价(Backwardation):即近期合约价格高于远期合约价格,通常表明市场供应趋紧,会推动产油商增加产量;

期货溢价(Contango):即远期合约价格高于近期合约价格,通常意味着供应过剩,此时储存原油比继续开采更具经济吸引力。

鉴于众多专家都指出当前石油市场将出现严重供应过剩,投资者本应预期2026年全年布伦特原油远期曲线会呈现陡峭的期货溢价形态。

但实际情况是:从近期的10月合约到2026年3月合约,曲线呈明显的现货溢价;2026年3月至9月期间基本持平;之后才转向大幅期货溢价。最终形成的这种形态,被称为远期“微笑”曲线。

这种形态较为罕见且令人困惑。若市场确实将面临大规模供应过剩,未来数月交易者很可能需要在储油罐中储存更多原油,极端情况下甚至可能需要用油轮储油。

这意味着,油价可能即将迎来大幅回调。

投资者对“微笑曲线”的乐观心态

投资者对布伦特原油远期曲线的“微笑”形态表现出一种谨慎乐观的心态。这种心态源于对OPEC+干预能力的信心以及对地缘政治风险的复杂预期。投资者可能押注OPEC+会在供应过剩加剧前重新实施减产,以避免油价进一步下滑。这种预期在一定程度上解释了远期曲线为何未完全反映IEA和EIA预测的库存累积。这种乐观可能低估了OPEC+内部的分歧以及非OPEC+产油国(如巴西、加拿大)增产的冲击。

(布伦特原油价格远期曲线)

部分交易员对IEA和EIA的供应过剩预测持怀疑态度,认为这些预测可能夸大了实际过剩规模或低估了需求复苏潜力。一些对冲基金和投机者认为,全球经济可能在2026年出现意外反弹,特别是在新能源政策刺激下,亚洲市场(如印度)的石油需求可能超预期。此外,交易员可能认为OPEC+以外的产油国(如美国页岩油)因成本压力难以持续增产。

对地缘政治风险的矛盾心理

投资者对地缘政治因素的解读充满矛盾。一方面,他们担忧特朗普的贸易战和对俄罗斯、伊朗的制裁可能收紧供应,推高短期油价;另一方面,他们认为这些因素对长期供需的影响有限,因此远期曲线在2026年后才转为升水。这种心态反映了投资者试图在短期波动与长期过剩预期之间寻找平衡,但这种“两头押注”的策略可能忽视了地缘政治事件的不确定性,增加了市场误判的风险。

忽视供需基本面的风险

(全球原油供需)

投资者可能过于依赖历史经验,低估了当前供需基本面的变化。投资者对OPEC+的信任源于其过去通过减产稳定市场的记录,但OPEC+内部(如阿联酋和伊拉克)对增产的渴望可能削弱其协调能力。

此外,投资者似乎并未充分考虑全球需求增长放缓的现实,尤其是全球部分区域经济复苏乏力。这种忽视基本面的心态可能导致交易员在库存快速累积时措手不及,进而引发价格剧烈调整。

投机心态与市场波动

部分投资者对“微笑曲线”的反应带有投机性质,试图通过远期合约的贴水形态获利,而非基于供需预测进行长期投资。这种短视心态在油价波动加剧时尤为明显,可能放大市场的不稳定性。

当前曲线的异常形态可能吸引更多投机资金进入市场,但如果供应过剩如期而至,投机者可能面临巨额亏损,尤其是在缺乏足够储存能力的情况下。

总结:盲目乐观的隐患

投资者对油价“微笑曲线”的心态表现出过度乐观和投机倾向,过分依赖OPEC+的干预能力,同时对地缘政治和供需基本面的复杂性认识不足。这种心态可能导致交易员低估市场风险,尤其是在全球供应过剩和需求疲软的背景下。如果IEA的预测成真,库存累积将迫使远期曲线转向升水,届时投资者的盲目乐观可能演变为重大损失。交易员需密切关注供需动态和OPEC+的政策调整。